Типичная «боль» финансового директора — раз за разом отвечать на вопрос руководителя «Как дела у нашего бизнеса?». Мало предоставить ключевые отчеты CashFlow, P&L и Баланс, в которых содержатся все ответы — нужно объяснить руководителю зачем они нужны, чтобы он смог правильно интерпретировать данные.

Конечно, среди руководителей могут быть выпускники MBA, которые с финансами на «ты», но большинство остается обычными людьми с другим багажом знаний. От финансового учета многие руководители далеки, поэтому финдиректору приходится каждый раз объяснять, что показывают управленческие отчеты и почему бизнесу нужны все три.

Самый понятный и простой отчет

Единственный отчет, который не требуется объяснять повторно — это отчет о движении денег. И будем честны, из трёх управленческих отчетов он часто оказывается единственным, который использует руководитель. Почему? Потому что он интуитивно понятен любому человеку. Все же руководители простые люди, которым кажется, что доходы и расходы всегда совпадают с поступлениями и платежами.

Отчет о движении денежных средств

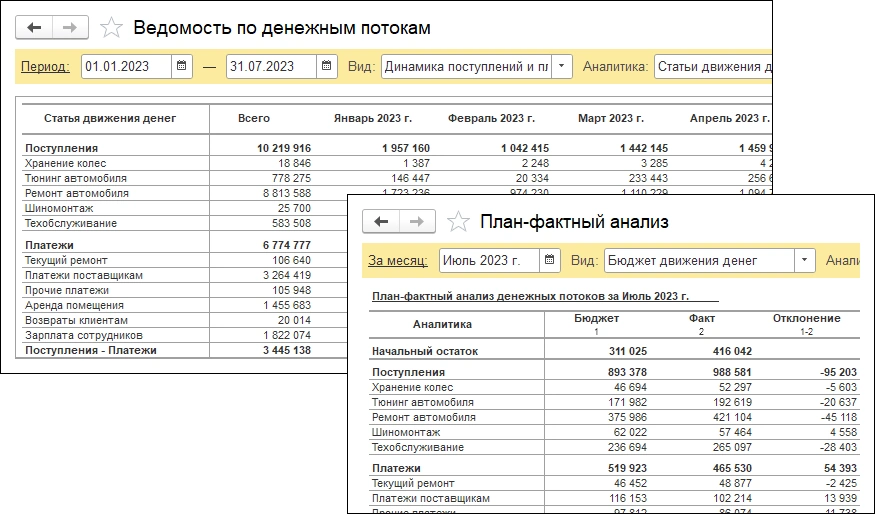

С помощью отчета о движении денежных средств анализируют денежные потоки по статьям ДДС. Чаще всего статьями являются источники поступлений денег и направления их расходования, но в определенных случаях в качестве статей указывают направления деятельности компании или проекты. Тогда статьи становятся сквозными, то есть по одной и той же статье фиксируются как поступления, так и платежи.

Не только наличные

CashFlow — другое распространенное название отчета о движении денежных средств. Сам термин родом из XX века и дословном переводе с английского означает «поток наличных». Разумеется, в наше время CashFlow включает в себя не только наличные деньги, а любые виды поступлений и платежей, включая безналичные.

Варианты отчета о движении денег

Статья ДДС указывается для каждого поступления и платежа денег. А по окончании месяца данные по всем денежным операциям компонуют в единый отчет, где показано, на что компания расходовала деньги и откуда они поступали. Управленческую отчетность составляют под цели руководителя, поэтому Cashflow может выглядеть по-разному. Строки отчета обычно содержат статьи, а вот в столбцах могут быть указаны месяцы, расчетные счета, или же подразделения.

По статьям также составляются бюджеты, поэтому в форму отчета о движении денежных средств можно добавить столбцы с плановыми показателями. Это позволит получить отчет для проведения план-фактного анализа. С его помощью удобно сравнивать реальные денежные операции с плановыми и видеть отклонения факта от бюджета. Отчет CashFlow с любой необходимой аналитикой можно найти в финансовых сервисах и, разумеется, в программе 1С:Управляющий.

Управленческая отчетность для руководителя — это не только CashFlow

У отчета о денежных потоках есть свои недостатки, несмотря на то, что руководители активно им пользуются. Конечно, отчет интуитивно понятен, так как показывает откуда пришли деньги, куда они ушли, и позволяет сравнить эти данные по месяцам, расчетным счетам и подразделениям. Но на этом преимущества отчета заканчиваются.

Отчет не покажет рентабельность бизнеса, хотя часть руководителей считает, что это разница между суммами поступлений и платежей. Однако доходы и расходы — это не поступления и платежи. И вполне реален сценарий, когда CashFlow покажет крупные суммы на счетах, полученные за счет авансов, а сам бизнес будет нерентабелен. И как только авансы закончатся, у компании не останется средств к существованию. Поэтому для контроля за прибылью нужен совсем другой отчет.

Что важнее — прибыль или деньги на счете

Почему P&L нельзя получить за неделю?

Хорошо, если бы руководитель мог определять прибыль каждую неделю, а не ежемесячно. Тогда скорость реакции бизнеса на внешние факторы возросла бы в четыре раза! Но, увы, в России этого сделать невозможно. Причина в том, что накладные расходы по аренде, зарплате и налогам в нашей стране оплачиваются за месяц. Поэтому корректную прибыль нельзя получить за период меньше месяца. А вот в других странах мира еженедельная прибыль — обычное дело, потому что аренду, зарплату и даже налоги там выплачивают каждую неделю.

То, что доходы и расходы могут не совпадать с поступлениями и платежами — это сложный для понимания руководителей факт. И тем не менее, согласно классическим принципам финансового учета, доходы и расходы определяются методом начисления. Другими словами, компания получает доход не в момент поступления денег, а когда отгрузит заказчику товар или выполнит работы. И такая же ситуация обстоит с расходами. В основе данных о доходах и расходах — не денежный поток компании, а подписанные акты и накладные.

Отчет о финансовых результатах

В отличие от отчета о движении денег, отчет Profit & Loss (P&L) показывает руководителю правду о финансовом положении компании. В отчете о деньгах можно увидеть огромные суммы на банковских счетах, но это запросто могут быть авансы, которые пока не стали доходом. Тогда как P&L нивелирует авансы и отсрочки платежей и показывает реальную картину того, сколько заработала компания и сколько потратила.

Управленческий отчет о финансовых результатах имеет бухгалтерский аналог — форму №2. И хотя в бухгалтерском отчете тоже есть данные о доходах и расходах, на деле он не особенно полезен руководителю. Там указано только итоговое значение прибыли по предприятию, с которого налоговый инспектор рассчитывает налоги, а руководителю нужно знать больше — его интересует структура прибыли.

Руководителю важна структура прибыли

Структура прибыли состоит из доходов и расходов каждого из направлений деятельности компании, ее проектов, контрактов и всего, что руководитель сочтет важным с точки зрения рентабельности. Благодаря отчету о финансовых результатах руководитель сможет развивать прибыльные виды деятельности и вовремя закрывать убыточные.

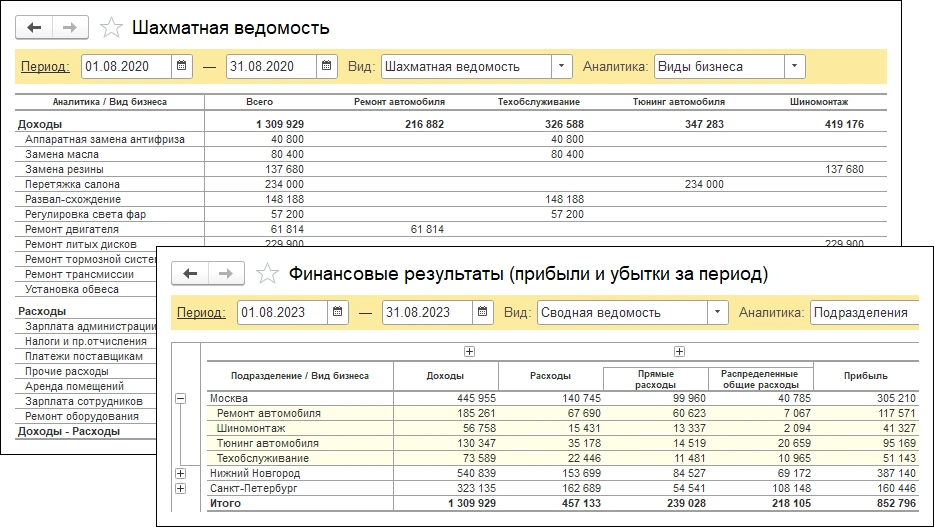

Отчет о финансовых результатах может составляться по-разному, к примеру, в 1С:Управляющем у него есть две формы: сводная ведомость и шахматная. Первый вариант удобен, если нужно увидеть соотношение общих расходов, распределенных по видам бизнеса, к прямым расходам по каждому виду бизнеса. А в шахматной ведомости видна развернутая аналитика по доходам и расходам направлений деятельности или подразделений.

Такая управленческая отчетность подойдет для руководителей компаний, которые занимаются процессной деятельностью, например, торговлей или оказанием услуг. Все основные работы или заказы на таких предприятиях выполняются в течение месяца, поэтому у них отсутствует незавершенка. А вот в проектном бизнесе, где проекты могут длиться не один месяц, такие отчеты будут неудобны.

Управленческий отчет для руководителя проектной компании

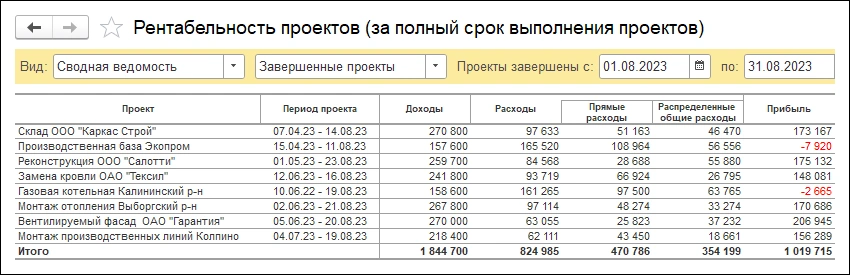

Компаниям, которые ведут проектную деятельность в таких сферах как строительство, IT, и многих других, не подойдет классический подход, когда рентабельность всего бизнеса оценивают ежемесячно. В такой ситуации вполне рентабельный проект может выглядеть убыточным, потому что в данном месяце у проекта были только расходы, а доходы появятся позже.

Решение для проектного бизнеса предлагает программа 1С:Управляющий. В дополнение к классическому отчету P&L здесь есть отдельный отчет о рентабельности проектов. В нем не отражаются финансовые результаты по всем проектам за месяц — вместо этого в отчете выводятся только те проекты, которые были завершены за отчетный период. Так как у этих проектов уже учтены все доходы и расходы, данные о рентабельности будут корректными.

Отчет, который показывает куда делись деньги

К отчету CashFlow нет вопросов ни у одного руководителя и даже в P&L они более менее разбираются. А вот баланс — самый непонятный для руководителей управленческий отчет. Почему прибыль в балансе не равна прибыли в P&L, что такое активы и пассивы, а самое главное — как трактовать всю эту информацию?

Управленческий баланс

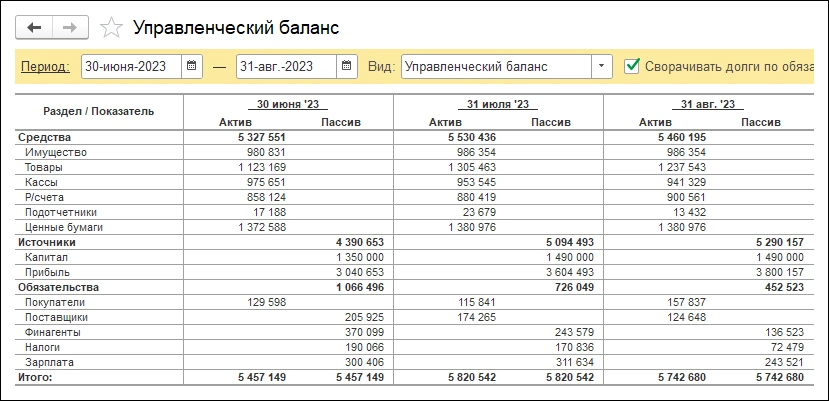

Чтобы понять, для чего нужен управленческий баланс, достаточно представить типичную для бизнеса ситуацию. В отчете о финансовых результатах у компании хорошая прибыль, а вот CashFlow показывает, что денег на расчетных счетах нет. Руководитель, естественно, хочет узнать, куда пропали денежные средства, и сделать это можно только взглянув на управленческий баланс. В нем будет видно, в каких активах «замерли» деньги: в товарных запасах, имуществе или дебиторской задолженности.

Весь бизнес

в одном отчете

Отчеты о денежных потоках и финансовых результатах составляются за период, а особенность управленческого баланса в том, что он формируется на конкретную дату. Отчет покажет, из чего состоит предприятие на данный момент и позволит увидеть остатки товаров, имущества и денежных средств, а также суммы обязательств.

Контроль финансовой устойчивости

Любой баланс состоит из активов и пассивов. Активы отражают всё, чем владеет компания и что использует в своей деятельности. А пассивы — это источники активов. Все пассивы можно разделить на два вида: к первому относятся собственные средства компании, то есть капитал и прибыль, а ко второму — кредиторская задолженность. И любому руководителю нужно знать, какой вид пассивов преобладает в бизнесе.

Если посмотреть на пример балансового отчета ниже, можно увидеть, что здесь основная часть пассивов — это собственные средства бизнеса. Очевидно, что руководителю не о чем переживать, так как компания финансово устойчива. Но бывают и обратные случаи, когда в пассивах преобладают долги перед поставщиками, сотрудниками или банком. Тогда бизнес нельзя назвать финансово устойчивым, ведь он существует за «чужой счёт».

Гарантия достоверных учетных данных

В отличие от CashFlow и P&L, у балансового отчета есть уникальное свойство самопроверки. Суть его в том, что активы всегда должны быть равны пассивам, а если этого не происходит, значит отчет составлен неверно. Ошибка в балансе чаще всего указывает на ошибку в самом учете, которую нужно найти и исправить, чтобы она не исказила итоговые показатели других управленческих отчетов.

Стоит сказать, что достоверный баланс можно построить только с использованием двойной записи. По этой причине многие финансовые директора выбирают 1С:Управляющий — вся отчетность в программе строится по классическим принципам финансового учета. Сейчас возможности составления баланса есть и у многих финансовых сервисов, но нужно понимать, что это происходит суррогатными способами, далекими от финансового учета и менее надежными.